この記事でわかること

ECサイトの売上を伸ばすためには、サイト上におけるユーザー体験が非常に重要です。より魅力の伝わる商品説明、購買履歴に応じたクーポン表示など、さまざまな方法で日々改善しているECサイトは多く見られます。

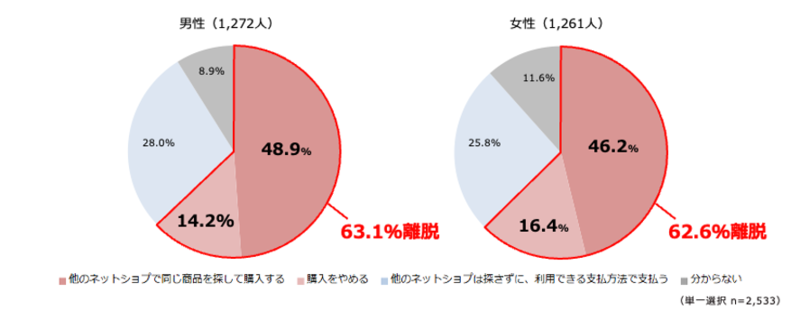

しかし、さらに顧客満足度を高めて売上を改善するためには、決済方法が非常に重要なことをご存知ですか?お客さまがご希望の決済方法があれば、カゴ落ちを抑制しECサイトのCVR改善に直結するからです。後ほどご説明しますが、リピート率改善にも繋がります。一方で、ご希望の決済方法がなければ、なんと60%以上のお客さまが購入途中で離脱するという統計があるほど、決済方法はECサイトにおいて重要な要素なのです。

では、どの決済方法に目を向けるべきか悩む方も多いのではないでしょうか。その場合は、これからメリット・デメリットをご説明する下記の決済方法をぜひ検討してみください。それぞれの特徴を踏まえつつ詳細にご説明します。

<2021年現在の主要な決済方法>

- クレジットカード決済

- コンビニ決済

- PayPayオンライン決済

- キャリア決済

- 代金引替

- 後払い

- ID決済

これからECカートを決める方・いまのECカートに満足してない方へ。以下の記事にも、あなたのお悩みが解決する情報が満載です。

【ECサイト構築サービス22個の比較表】おすすめ国産SaaS型ECシステムもご紹介

4つのECサイト構築事例。新鋭D2Cブランドの動向から読み解く「狙い」とは?

ECサイトに導入すべき決済方法とは?メリット・デメリットを解説

最近では、新しい決済方法が数多く出てきたことにより、お客さまが利用する決済方法も多岐にわたっています。下記の調査は、決済代行会社であるSBペイメントサービスが調査した2018年と2020年の決済方法における利用割合の比較です。

メジャーな決済方法であるクレジットカード決済は現在も多くの人に利用されていますが、QRコードや各サービスのアカウントIDを利用した決済方法の利用率が上がりました。この調査結果から分かるように、決済方法を見直すことは変化するお客さまニーズに向き合いECサイトを改善することに繋がります。

ECサイトで物品を購入する際の決済方法に関する調査結果

※引用:SBペイメントサービス株式会社「2020年のECサイトにおける決済手段の利用実態調査結果」

※引用:SBペイメントサービス株式会社「2020年のECサイトにおける決済手段の利用実態調査結果」

下記より、各決済方法に関するメリット・デメリットについて解説しますので、ご検討の際に参考になれば幸いです。

クレジットカード決済のメリット・デメリット

クレジットカード決済はECサイトに不可欠な決済方法といっても過言ではありません。18歳以上であればほとんどの人がクレジットカードを持っており、上記の調査結果でも最も利用される決済方法となっています。

メリット

クレジットカード決済のメリットは、お客さまが現金を持ち合わせていなくても支払いができる点です。

クレジットカードに定められている上限額内であれば決済することができ、なおかつ分割払いが可能なため、高額な商品だとしてもお客さまは購入できるようになります。その分、ECサイトの売上の伸びが期待できます。

また、化粧品や健康食品などのECサイトでもクレジットカード決済は非常に有用です。定期的な商品販売をする場合でも、初回購入時にクレジットカード情報をECサイトに登録することで継続的に決済することが可能になります。

お客さまは商品が無くなる度にカード情報を再入力する必要がなくなりますし、ECサイトを運営する事業者さまの目線からすれば、お客さまの継続率とLTV向上に繋がります。

デメリット

一方で、クレジットカード決済のデメリットとしてはセキュリティリスクがあります。

近年、クレジットカードの不正利用が増加しています。これはフィッシングサイトや詐欺の巧妙化によって、お客さまがクレジットカード情報を騙しとられてしまったり、ECサイトの脆弱性が原因でカード情報が漏えいしてしまうことが原因です。

しっかりとお客さまとECサイト事業者さまの双方で対策をすれば、クレジットカード決済の不正利用を防ぐことはできますが、お客さまの中にはこのセキュリティリスクを懸念してクレジットカードの利用を避けようとする方も少なくありません。その点をしっかりと考慮した上で、他の決済方法の導入にも目を向けましょう。

コンビニ決済のメリット・デメリット

コンビニ決済を利用すれば、全国各地にあるコンビニで商品代金を支払うことができます。ECサイト上で商品の購入手続を実施した後に表示される払込票をコンビニに持っていき、レジなどの店頭で支払手続を済ませる決済方法です。

コンビニ決済の払込票サンプル(セブン-イレブン)

メリット

コンビニ決済のメリットはお客さまが現金払いをできる点です。キャッシュレス化が進んではいるものの、お客さまの中には、

- クレジットカードや他の決済方法はセキュリティが怖い

- 現金が手元にどのくらいあるのか把握しやすい

- クレジットカードが所有できない(年齢が18歳未満、審査が通らない)

- クレジットカードやアプリの明細に支払った履歴を残したくない商品を買った

などの理由から、コンビニ店頭で現金払いを希望する方もいます。

デメリット

お客さまへの返金対応に非常に手間がかかります。商品のキャンセルや返品が発生した際には返金する必要がありますが、お客さまに返金先となる口座情報を聞いた上で振り込みをしなくてはいけません。

クレジットカード決済であれば、管理画面上でスムーズに返金処理ができるものの、コンビニ決済は直接お客さまとコミュニケーションをする必要が出てきます。

PayPayオンライン決済のメリット・デメリット

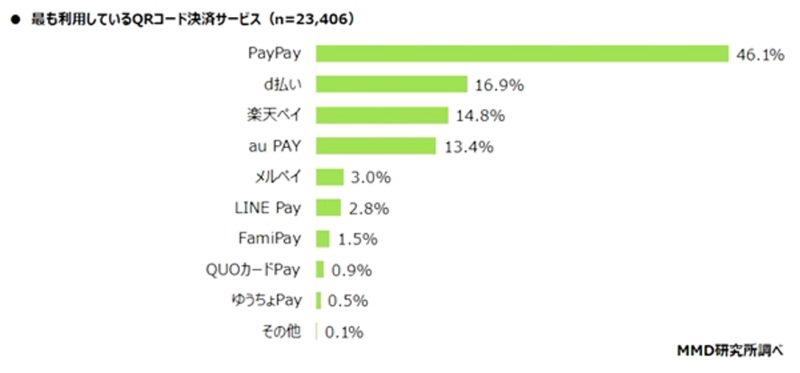

2018年にサービスを開始してから累計登録者数が4,000万人(2021年6月時点)に至り、多くのQRコード決済の中で最も利用率の高い決済方法がPayPayです。テレビやWEBでも広くプロモーションされ、利用ユーザーへのポイント特典もあるため多くの年齢層に利用される結果となっています。

※引用:MMDLabo株式会社「2021年7月スマートフォン決済(QRコード)利用動向調査」

※引用:MMDLabo株式会社「2021年7月スマートフォン決済(QRコード)利用動向調査」

このPayPayを利用して、ECサイト上でも使える決済方法が「PayPayオンライン決済」です。

メリット

ECサイトに導入することで、集客力アップのメリットが見込めます。PayPayはユーザーに対して利用した額の数パーセントを「PayPay残高」として普段から付与しているほか、付与額を引き上げた独自のキャンペーンを実施します。

お客さまはPayPayを利用して決済すればよりお得に買い物ができるようになりますので、同じ商品を扱っていてもPayPayが使えるECサイトを選ぶようになります。

デメリット

サービスが始まった当初に不正利用が多発したものの、今ではしっかりと対策がされていることからECサイトに導入する目線では大きなデメリットはないように考えられます。

キャリア決済のメリット・デメリット

携帯キャリアが提供するスマホやタブレットなどの利用料金と合算してECサイトの商品代金を支払えるのが携帯キャリア決済です。大手携帯キャリアそれぞれによって、「ソフトバンクまとめて支払い(ワイモバイルまとめて支払い)」、「ドコモ払い」、「auかんたん決済」が提供されています。

メリット

キャリア決済は、携帯キャリアによる認証をすることで購入手続きが完了します。クレジットカード番号のような長い桁数を入力する必要がないため、ECサイト利用時の顧客満足度がアップします。

携帯利用者向けの管理画面にログインするか、5Gなどの携帯キャリア回線を利用している時であればログインせずとも自動で購入画面に遷移することができます。

デメリット

決済できる上限額が比較的低く、販売単価が高い商品には不向きです。携帯利用者の年齢や携帯キャリアとの契約年数などにもよりますが、1ヶ月あたりの最大利用額が5~10万円であったり、1回あたりの利用可能額にも制限があります。

代金引換のメリット・デメリット

ECサイト上での購入商品を住所などの指定場所に郵送し、その現地で商品引き渡しと同時に精算を行うのが代金引換(代引き)です。現地での精算方法は、現金払いに始まりクレジットカード決済や電子マネー決済などがあります。

メリット

クジレットカード番号の入力や複雑な認証を好まないお客さまは一定数います。普段からECサイトで商品を購入することがなかったり、お金の管理は現金で行いたいというお客さまなどです。代金引換であれば、そういったお客さま層のニーズにお応えできるようになります。

コンビニ決済も現金で支払えますがコンビニに出向いて支払う手間があります。その点を比べると、代金引換は商品受け取りと同時に支払えるので、お客さまの負担が少なく済むと言えるでしょう。

デメリット

運送会社が商品をお客さまにお届けしても、何かしらの事情で受け取り拒否されることがあります。この場合、商品の売上代金は回収できませんが、それでも手数料が発生します。

また、受け取り拒否されずとも、お客さまの都合が合わずに配達ができなかった場合も、一定日数が経過するとECサイト事業者さまへ返品されてしまいます。この場合でも手数料が発生しますので、お客さまの都合の良い日を聞いておく必要があります。

後払いのメリット・デメリット

後払いとは、お客さまが商品を受け取った後に、コンビニや銀行などに請求書を提示して支払える決済方法です。上記でご説明したコンビニ決済が代金を支払ってから商品を受け取るのに対し、後払いは商品受け取り後2週間以内の任意のタイミングで支払います。

メリット

お客さまはECサイトで確認しきれなかった詳細を確認したうえで、商品代金を支払えるようになります。ディテールにこだわっている商品や、手に取らないと魅力が伝わらない商品を扱うECサイトにはおすすめの決済方法です。

購入すべきか悩むお客さまの心理ハードルを下げ購入を後押しするため、ECサイトの売上に繋がります。また、お客さまも納得感をもって商品を購入できるため、ECサイトの顧客満足度向上が期待できます。

デメリット

後払いサービスにもよりますが、お客さまの利用上限額が5万円程度と高くありません。そのためキャリア決済同様に、それ以上の高額商品を取り扱うECサイトでは実質導入できないと考えていいでしょう。

また、お客さまより商品の返品があった場合でも、商品配送にかかった手数料は取り消されることはありません。返品ありきの決済方法でもあるため注意が必要です。

ID決済のメリット・デメリット

ID決済とはAmazon Payや楽天ペイに代表されるアカウント認証を利用した決済方法です。お客さまはECサイトで商品を選択した後に、普段から利用するサービスにログインすることで支払手続きをすることができます。

メリット

お客さまが初めて利用するECサイトだとしても、Amazonや楽天ペイを選ぶとECサイトに自動で決済情報が連携されます。氏名や住所に加えてクレジットカード番号などの情報を入力する手間がなくなるため、カゴ落ちの割合を抑える効果が期待できます。

また、ECサイトで独自ポイントが運用されていなくても、各サービスのポイントを利用したり貯めたりすることができるため、よりお得に買い物をしたいお客さまのニーズにお応えできるようになります。

デメリット

お客さまとEC事業者さまのどちらの目線からしても、大きなデメリットは特にありません。強いて挙げるならば、一部ID決済に関しては導入審査が厳しく、また審査期間が長い傾向があります。気になるようであれば、ID決済を提供する決済代行会社へ問い合わせると良いでしょう。

ところで、成長中のEC・D2Cブランドがこぞって使うECカートの存在をご存じですか?

- 平均年商2億円以上

- CVR380%アップ

- 導入後の成長率265%アップ

これらの数字が気になったら、ぜひ以下をチェックしてください。

ecforce(イーシーフォース)

ECサイトに合った決済方法の選び方

上記の決済方法は最近の主要な決済方法です。しかし、必ずしも、どのECサイトにも合う訳ではありません。決済方法を導入する際には、ECサイトを利用するお客さまニーズや販売商品の特性を踏まえた上で検討する必要があります。

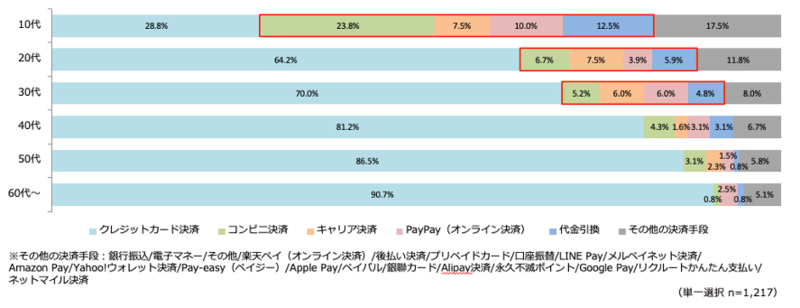

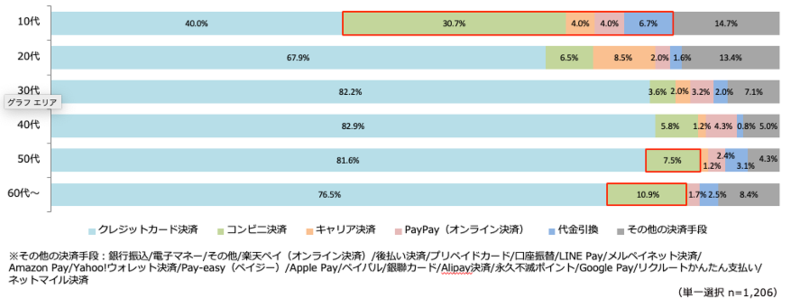

お客さまの年齢や性別

年齢や性別によって利用される決済方法は大きく異なります。以下はECサイトで物品を購入するときの決済方法を男女別に調べた調査結果です。(SBペイメントサービス株式会社「2020年のECサイトにおける決済手段の利用実態調査」)

男性が利用する決済方法

男性の10代ではクレジットカード決済の利用割合が30%を切り、その分コンビニ決済をはじめ他の決済方法の割合が他の年代より非常に高いです。また20代・30代の利用率においてもクレジットカード決済以外の4つの決済方法のみで20%以上あります。

男性の10代ではクレジットカード決済の利用割合が30%を切り、その分コンビニ決済をはじめ他の決済方法の割合が他の年代より非常に高いです。また20代・30代の利用率においてもクレジットカード決済以外の4つの決済方法のみで20%以上あります。

これらを踏まえると、10~30代の男性向けECサイトであれば、

- クレジットカード決済

- コンビニ決済

- キャリア決済

- PayPayオンライン決済

- 代金引換

を積極的に導入検討すべきだとわかります。

40代以降の男性向けECサイトであれば、クレジットカード決済は必須として、その他決済手段は導入コストや必要性に応じて考慮する必要があります。

女性が利用する決済方法

女性においても男性同様10代のクレジットカード決済利用割合は低く、他の決済方法の割合が高くなっています。また50代や60代以上を中心に、コンビニ決済の利用割合が高いのは男性と異なる特徴的な結果となっています。一方で、代金引換の割合が低くなっていることも分かります。

女性においても男性同様10代のクレジットカード決済利用割合は低く、他の決済方法の割合が高くなっています。また50代や60代以上を中心に、コンビニ決済の利用割合が高いのは男性と異なる特徴的な結果となっています。一方で、代金引換の割合が低くなっていることも分かります。

上記から、女性向けECサイトであれば、

- クレジットカード決済

- コンビニ決済

を中心に、お客さまの年齢層に応じた決済方法をおすすめいたします。

商品の種類・ジャンル

多くのECサイトでは、写真や説明文を用いて商品の魅力を分かりやすく伝えることで、お客さまに納得してもらい購入をしてもらいます。ただ、お客さまの中には、商品を直接手にとって確認したいという方もいます。特にアパレル商品を取り扱うECサイトではその傾向があります。ECサイトの写真や説明だけでは、実際の色味や身につけた時のサイズ感がイメージ通りではない場合があるからです。

そのような商品の実物を確認したいというお客さまニーズに対応するには、後払いの導入が有効です。クレジットカード決済や他の決済方法と異なり、商品確認後に料金を支払うことができるため購入を悩んでいるお客さまを後押しすることができます。

商品の販売単価

ECサイトの販売商品の単価が高ければ高いほど、お客さまの購入ハードルは高くなります。当然、そのハードルを下げることができればお客さまの購買率は上がります。そのためには、分割払いやポイントが付与される決済方法であるクレジットカード決済やPayPayオンライン決済をECサイトに導入することをおすすめします。

また、決済方法によっては利用上限額が異なります。例えば、キャリア決済の場合は下記の通りです。

|

お客さまの決済可能上限額(月間) |

|

|

ソフトバンクまとめて支払い |

10万円 |

|

ドコモ払い |

5万円 |

|

auかんたん決済 |

5万円 |

単価の高い商品を販売する場合は、決済方法の上限額がどのくらいか導入前に確認した方がいいでしょう。

商品の定期販売の有無

化粧品や健康食品などの定期販売を必要とするECサイトにおいては、導入する決済方法が継続課金に対応しているかを確認しましょう。どの決済方法も商品の都度購入には対応していますが、中には継続課金に対応していない場合があります。

例えば、PayPayオンライン決済は継続課金に対応していないことが多いです。これはPayPayオンライン決済を提供する決済代行会社にもよりますが、お客さまがPayPay残高を十分に保有していない場合などに課金処理をしてもエラーになるからです。

また、お客さまへの請求額を毎月一定とするのか、月々請求額が変わるかによっても、導入すべき決済方法は変わります。以下は一例ですが、各決済方法における継続課金の違いです。

|

|

課金額が一定 |

月によって課金額が変動 |

|

クレジットカード決済 |

◯対応 |

◯対応 |

|

PayPayオンライン決済 |

×非対応 |

×非対応 |

|

楽天ペイオンライン決済 |

◯対応 |

×非対応 |

決済方法ニーズに応えて売上を伸ばそう

繰り返しになりますが、年齢や性別によってお客さまが希望する決済方法は変わります。さらに、販売する商品によって希望される決済方法は変わります。ECサイト事業者さまは、この点を理解のうえで決済方法を検討することが大切です。

しかし、導入にかかる開発コストや決済手数料を懸念して、限られた決済方法のみ用意する事業者さまも少なくありません。その場合のデメリットとしては以下があります。

お客さまの利用する決済が無いと60%以上がカゴ落ちに

多くのお客さまは普段から利用する決済方法が決まっています。仮に、その決済方法がECサイトに無い場合には、気に入った商品があったとしても60%以上のお客さまがECサイトを離脱してしまいます。

現在でも稀に銀行振込のみ対応しているECサイトを見かけますが、多くのお客さまが途中で購入をやめていることが想定できます。銀行振込の場合、お客さまがネットバンクを利用していないと銀行の窓口に足を運ぶ必要があり、また振込手数料も発生するので非常にお客さま負担が大きいです。

このようなことが無いように、少なくともクレジットカード決済は必ず導入しておきましょう。

クレジットカード決済を利用しないお客さまを取り逃がす

とはいえ、クレジットカードを利用しないお客さまもいることを忘れてはいけません。

- クレジットカードの不正利用などのセキュリティリスクを心配し利用していない

- 年齢が18歳未満である

- クレジットカードの入会審査を通過していない

このようなお客さまのためにも、クレジットカード以外の利便性の高い決済方法をECサイトに導入すべきです。上述した決済方法を中心に是非導入をご検討ください。

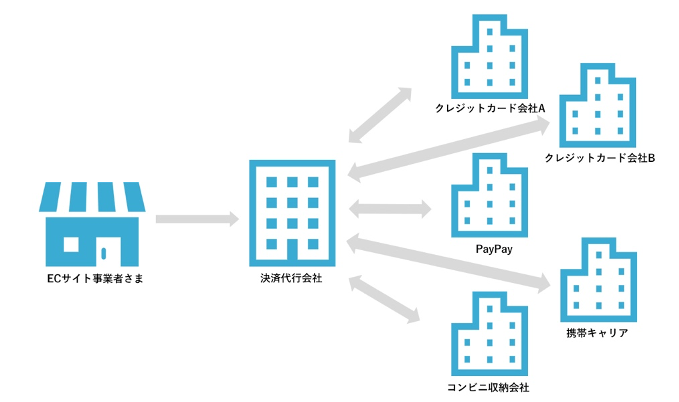

決済代行会社からECサイトの決済方法を導入しよう

お客さまに必要な決済方法が分かれば、次は導入に向けた準備が必要です。ECサイトがどのような仕組みで構築されているのか調べたり、導入したい決済方法がどこの会社が提供しているのかを調べたりなど、想像以上に手間が掛かるかもしれません。スムーズに事が進むように、事前に社内の関係者と要件や課題点を整理しておくことをおすすめいたします。

ECサイトに決済方法を導入する流れ

決済方法導入における大きな流れは下記の通りです。

- ECサイトの構築方法を確認する

- 希望の決済方法を導入できるか調べる

- 決済代行会社を選ぶ

- 決済代行会社へ申し込み、審査を受ける

- ECサイトに決済方法を実装する

詳しく下記よりご説明します。

ECサイトの構築方法を確認する

決済方法の導入にあたって最初にすべきことが、ECサイトがどのように構築されているかの確認です。フルスクラッチと呼ばれる0からの構築なのか、それともECサイトに必要な機能が既に搭載されたカートシステムで構築されているのかを確認しましょう。この構築方法の違いによって、決済方法の導入も大きく異なります。

より具体的にECサイトの構築方法を把握したい場合は、以下の記事も参考にしてみてください。

6つのECサイト構築方法別の費用感早見表。コストシミュレーション&D2Cブランドの具体的な事例付き。

希望の決済方法を導入できるか調べる

フルスクラッチの場合

希望の決済方法を提供している決済代行会社に問い合わせましょう。決済代行会社は、ECサイト事業さまとクレジットカード会社やQRコード決済ブランドなどの決済機関との間に立って決済導入をサポートします。

料金の見積や決済導入のための審査はもちろん、個々のECサイトの特性を踏まえながら適切な決済方法を提案してくれます。

決済代行会社にフルスクラッチでECサイトが構築されていることを伝えると、決済方法のシステム仕様書や開発環境などが案内されます。その案内を踏まえつつECサイトに実装できるかを社内のシステム部門と確認しましょう。後続の決済導入審査が一つのハードルになるものの、システム実装面において課題がなければ希望どおりの決済方法が導入できるはずです。

カートシステムの場合

フルスクラッチと異なり、導入できる決済方法はカートシステムによって異なります。導入可能な決済方法はカートシステムの管理画面かホームページに記載されていることが多いです。もしいずれも見つからない場合は、カートシステムのサポート窓口か営業担当に問い合わせてみましょう。

カートシステムで構築されたECサイトは、システム実装の負荷が少なく決済方法を導入できる点がポイントです。多くの場合、フルスクラッチのようなシステム仕様に合わせた開発をする必要がありません。導入希望の決済方法を確認できれば、次はカートシステムと提携している決済代行会社に申し込みます。

場合によっては、カートシステムが複数の決済代行会社と提携していますので、比較検討したうえで申し込みましょう。

決済代行会社を選ぶ

ここからは決済代行会社の選び方をお伝えしていきます。上記でもご説明した希望決済方法が提供されているかは重要なポイントです。しかし、各決済代行会社が提供する決済方法の種類を比較してみると、実は大きな差はありません。その前提で、決済代行会社を選ぶポイントは3点です。

- 決済手数料などの費用やコストがリーズナブルか

- 決済方法以外の付加価値があるか

- セキュリティが堅牢か

- 決済手数料などの費用やコストがリーズナブルか

決済方法ごとに費用が発生します。当然、これらの費用を抑えるほどECサイトの利益率は上がりますので、決済代行会社に見積を作成してもらい念入りに確認をしましょう。例えば、カートシステムを利用したECサイトがクレジットカード決済を導入した場合には次のような費用が発生します。

|

費目 |

内容 |

概算費用 |

|

初期費用 |

決済方法導入時の初回に発生する費用 |

0~50,000円 |

|

月額費用 |

決済方法を導入していることで毎月発生する費用 |

0~5,000円 |

|

決済手数料 |

決済金額に応じて発生する費用 |

3.2%~3.5% |

|

トランザクション料 |

決済処理毎に発生する費用 |

0~10円 |

※カートシステムや決済代行会社によって変動します。

決済方法以外の付加価値があるか

最近では、決済代行会社が提供するサービスも決済に終わらず幅広く提供されるようになりました。

SBペイメントサービスを例に出すと、集客に貢献する「マーケティング支援プラン」を無償提供しています。ECサイトの売上を伸ばすためには様々な取り組みが必要ですが、一つ一つを導入するには手続きやコストが懸念になると思います。もしこのような付加価値となるサービスを利用できれば、積極的に検討したい方も多いのではないでしょうか。

※SBペイメントサービスは、企業PRソリューションを提供するソーシャルワイヤー株式会社と提携し、加盟店さま向けにニュースリリース配信サービス「NEWSCAST」と、SNSマーケティングサービス「asagake(アサガケ)」を無料でご利用いただける「マーケティング支援プラン」を提供します。決済サービスのご提供に加え、「マーケティング支援プラン」で事業者さまサービスの認知向上や集客支援、売上拡大に貢献します。

※SBペイメントサービスは、企業PRソリューションを提供するソーシャルワイヤー株式会社と提携し、加盟店さま向けにニュースリリース配信サービス「NEWSCAST」と、SNSマーケティングサービス「asagake(アサガケ)」を無料でご利用いただける「マーケティング支援プラン」を提供します。決済サービスのご提供に加え、「マーケティング支援プラン」で事業者さまサービスの認知向上や集客支援、売上拡大に貢献します。

セキュリティが堅牢か

ECサイト上で決済をする際に、お客さまはクレジットカード情報や個人情報を入力して購入手続きを完了します。これらの情報の一部は決済システムを通して決済代行会社に保管されます。もし、これらの情報が何かしらの原因で漏えいした場合には、決済代行会社に責任はあるにせよ、お客さまのECサイトに対する信頼が損なわれる可能性が高いです。

そのようなリスクを最低限にするためにも、決済代行会社が取得しているセキュリティ認証は確認しておきましょう。主に次のような認証を取得しているかがポイントです。

|

認証 |

内容 |

認証マーク |

|

PCI DSS |

クレジットカード情報を安全に取り扱っていると認定された企業へ与えられる規格です。 |

|

|

プライバシーマーク |

個人情報を適切に保護できていると認定された事業者へ付与される規格です。 |

|

|

ISMS |

情報資産を適切に管理する組織体制を築きあげていると認定された事業者へ付与される規格です。 |

|

決済代行会社へ申し込み、審査を受ける

決済代行会社の選定が終われば申し込み手続きに進みます。決済代行に必要な書類や情報を提供することで、それらを決済代行会社がクレジットカード会社などの各決済機関へ提出し導入審査が始まります。

決済方法の導入審査に必要な情報や書類

決済代行会社によって異なる場合がありますが、審査のために、

- 導入決済方法

- 決済方法の利用開始希望日

- 販売する商品の説明資料

- 登記簿謄本

- 印鑑証明証

- 特定商取引法に基づく表記

- (一部の業種では)業法に関する免許

- お客さまが商品を購入する流れ

上記を求められるケースが多いので事前に用意しておくといいでしょう。不足があると審査期間が長引く原因になりますので、決済代行会社としっかり擦り合わせる必要があります。

決済方法の導入審査にかかる期間

決済方法の導入には少なくとも2週間はかかると考えましょう。

ただし、決済方法や審査を行う決済機関によって異なるため一概には言えず、最近では即日で利用開始できる決済サービスもあります。この場合、サービスを利用していく過程で都度審査が行われ、申し込み情報と利用実態が異なると利用停止処分になることがあるので注意が必要です。

即日利用できる決済方法がある一方で、審査期間が長い決済方法もあります。例えば、コンビニ決済は審査期間が比較的長く、申し込んでから審査完了までに1.5ヶ月以上かかることがあります。

審査は販売商品やECサイト上の表記などの複数要素を踏まえて行われることから、審査にかかる必要期間は非常に流動的です。この点を踏まえ、決済方法を導入する際には余裕をもったスケジュール設計を心掛けましょう。

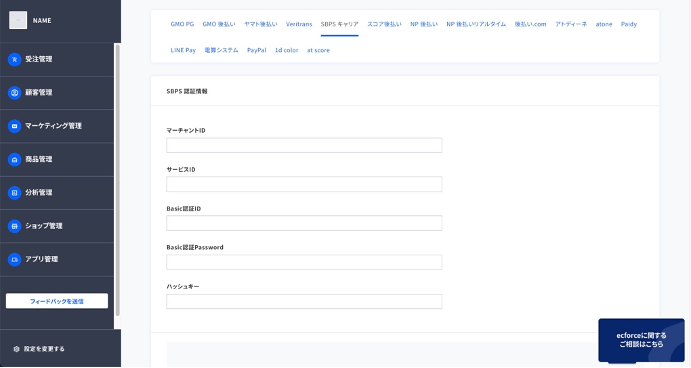

ECサイトに決済方法を実装する

決済導入のための審査が完了すると、決済代行会社はECサイトそれぞれの専用環境の用意を始めます。決済代行会社側の用意が終わると、ECサイト事業者さまに対して専用環境の情報が案内されますので、その情報をもとにECサイトに決済方法を実装します。ECサイトの構築方法によって実装方法が異なります。

フルスクラッチの場合

決済代行会社から案内される決済システムの仕様を確認しながら、ECサイトに決済プログラムを実装します。実装に向けて、決済代行会社より案内される各種ツールをシステム担当者やECサイトの運用委託先企業に連携しましょう。主に下記のようなものが挙げられます。

|

ECサイト専用の決済環境情報 |

ECサイトから決済情報を連携する先となる決済システムのURLやECサイトに割り振れたキーとなる識別情報です。 |

|

決済システムの開発仕様書 |

ECサイトに組み込む決済プログラムのサンプルコードや実装に必要なセキュリティ要件などが記載されたドキュメントです。 |

|

決済管理画面・ダッシュボード |

決済システムに連携された情報の確認や決済のキャンセル処理などを行うためのツールです。 |

カートシステムの場合

フルスクラッチと異なりシンプルにECサイトに決済方法を実装できます。一般的には、カートシステムの管理画面にログインを行い、カートシステムと決済代行会社を連携するために決済代行会社より案内された情報を入力します。※下記はecforceの管理画面から決済方法を設定する時のサンプルです。

ECサイトの売上を上げるためには決済方法は重要ですので、お客さまニーズを把握したうえで導入を検討していきましょう。

【寄稿者】

SBペイメントサービス株式会社

営業本部営業推進部マーケティング課 マネージャー 木村 憲

2013年4⽉ソフトバンク⼊社後、法⼈営業を経てソリューション販売の推進に従事。2015年4⽉よりSBペイメントサービスにて、BtoBリード獲得に向けたSEOや広告運⽤などのWebマーケティングを担当。現在は、Web施策のKPI・ROI管理や、サイトのフロントやインフラ開発のディレクションを⾏う。

サービスサイト:https://www.sbpayment.jp/

【最後に】

ここまで読んでいただきありがとうございます。ここで最後にecforceのご紹介をさせていただきます。

ecforce(イーシーフォース)は日本国内のEC・D2Cビジネスの現場を知り尽くした、わたしたちSUPER STUDIOが提供する国産SaaS型ECシステムです。EC・D2Cサイト構築の際の要件定義から成長拡大まであらゆるフェーズをサポートします。

累計1,000以上のショップ様に導入されている国産SaaS型ECシステム「ecforce」。さらなる実績や機能のご紹介は以下からご覧ください。

ecforceには、主に3つの特徴があります。

特徴1. EC/D2Cビジネストレンドを踏まえた最先端のシステム

豊富な搭載機能/カスタマイズ性/アップデートスピードでEC事業スタート・カート切り替えに対応。毎月平均で10-20個の新機能をリリース。

特徴2. 売上を最大化する多彩なマーケティング機能

クライアントニーズや自社経験を元にトレンドを抑えてた「効果がある」機能を搭載。「広告改善・CVR向上」や「LTV向上/CRM最適化」まで顧客獲得〜リピート化といった各フェーズに対応した機能群で、マーケティング施策を一貫して実施できます。

特徴3. CSオペレーションやシステム運用工数を削減

CSオペレーションや広告管理といったEC運営では工数がかかり煩雑化する業務も自動化と操作性の高いUIで効率化。運営コストを削減します。

「ecforce」は、ECサイトの構築はもちろん、サイトを開設したあとの機能も充実。売上を上げるための豊富な機能からコストを削減する仕組みまで、ECビジネスの成長をサポートします。

ご興味がある方はぜひ、以下からお問い合わせをいただければ幸いです。

その他、ecforce公式サイトでは、弊社が実事業経験から得たEC/D2Cノウハウを無料ebookで多数公開しております。弊社が独自に提供しているノウハウをたくさんご活用下さい。

EC/D2Cに関するお問い合わせはこちら!

各システムの導入や移行、その他様々な運営のお悩みについて

お気軽にお問い合わせください

※2:ecforce導入クライアント38社の1年間の平均データ / 集計期間 2021年7月と2022年7月の対比

※3:事業撤退を除いたデータ / 集計期間 2022年3月~2022年8月